关键词: 韧性企业

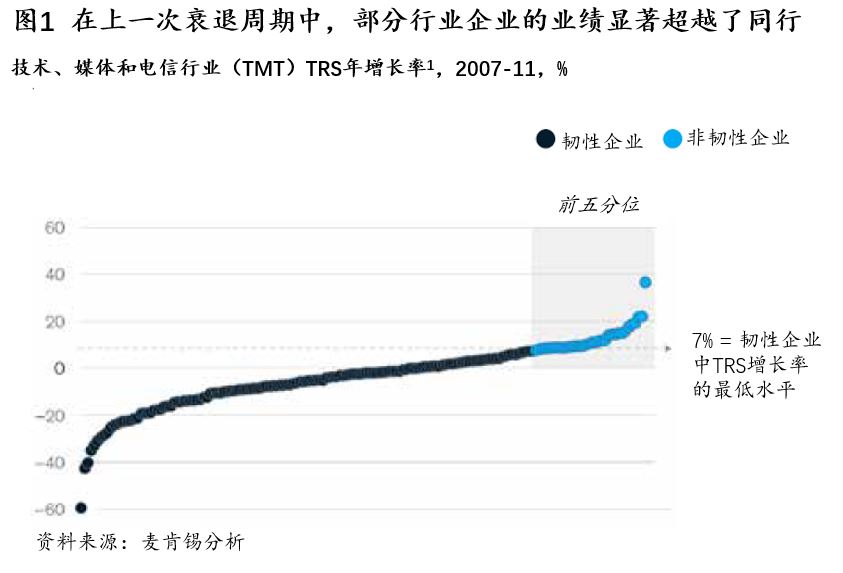

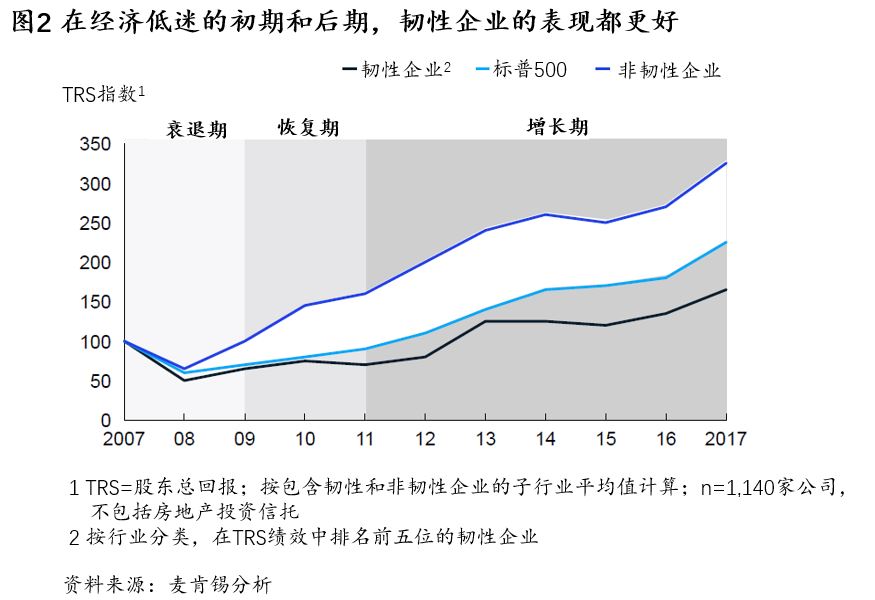

经济下行周期既难以预测,又无法避免。打造韧性,培养抗风险和修复能力,才是应对之道。 Martin Hirt、Kevin Laczkowskie和Mihir Mysore 千万别浪费时间去预测经济周期。业界流传着一个笑话:“专家们”曾准确预测了最近三次宏观经济事件中的七起——估计今后也高明不到哪里去。 本质上,地缘政治、经济周期和其他可能左右企业命运的因素存在着很强的不确定性,商业环境的变幻莫测已然成为“新常态”。虽然情景分析可以作为评估不确定因素的手段,但却无法保证评估的结果次次靠谱。 那么,在经济前景不明朗,董事会又开始对业绩施压时,管理层该如何回应? 事实证明,在经济危机和发展低迷时期,各家企业受影响的程度各有不同。麦肯锡追踪调研了千余家上市公司之后,发现在上一次经济低迷时期,约有一成的企业表现明显优于同行,我们称其为“韧性企业”。为什么这些企业如此与众不同?是业务相关,还是运气使然? 经过进一步研究,麦肯锡发现,这些能够抵御风暴的企业有一些值得注意的共性。下文我们将与您分享对企业最核心的洞察:在经济下行时提前布局,打造韧性,在充满不确定性的商业环境中成为“弄潮儿”。 何为韧性? 麦肯锡用20年时间对全球2000多家企业进行了持续调查,其主要研究成果反映在2018年出版的《突破现实的困境》(Strategy Beyond the Hockey Stick)一书当中。我们发现,企业的业绩表现遵循经济利润曲线(power curve),即少数企业斩获了全球大部分经济利润,而绝大多数企业的回报只是略高于其成本。想要移至这条曲线的上部并不容易,企业必须采取积极的资源再分配、系统化的并购、显著提升生产率等等重大举措。对经济周期的长期观察已经证明了这一结论。 麦肯锡最近一项研究是如何帮助企业在经济低迷时期正常发展。为此,我们从全球各地择取了1100家收入超过10亿美元的上市公司,这些样本公司分别来自12个行业。2007—2011年间,若以同期股东总回报(TRS)或TRS超额增长(相对于行业中位数)衡量,我们可以在基于公司业绩绘制一条不同行业的经济利润曲线。而且,每个行业中的“韧性企业”(行业中排名前1/5的企业)均实现了高于行业中位数的增长(关于高科技、媒体和电信行业典型企业的分析,请参阅图1)。 在2007年之前的三个经济繁荣期,韧性企业的TRS表现反而稍弱,然而在经济低迷期,韧性企业的TRS略好于行业平均水平,并且在经济衰退期也能延续这种优势(见图2)。到2017年,典型韧性企业的TRS已累计领先150%以上。这种领先优势让后来者很难超越:当年的韧性企业有七成仍然位居行业的前五分位,而只有很小一部分的非韧性企业能够挤入这一行列。 当经济开始衰退时,最能区分韧性企业的因素是利润,而非收入。除了少数行业,在经济放缓的初期,韧性企业的收入损失与业内水平基本相当。然而,在2009年经济低迷达到谷底时,韧性企业的息税折旧及摊销前(EBITDA)利润率却增长了10%,而业内同行则下降了近15%。 韧性企业的过人之处 韧性企业的秘诀在于做好以下三件事: 懂得提升自身灵活性的重要性。在经济低迷期到来之前,韧性企业开始清理资产负债表,尤其是2007年开始快速去杠杆:资产负债表上的总资本每增加1美元,意味着韧性企业的债务至少减少了1美元,而同行业企业的债务则增加了3美元以上。韧性企业之所以能做到这一点,部分原因在于它们剥离不良业务的速度比同行快10%,从而在经济进入下行周期之前获得了宝贵的财务灵活性。而在经济复苏之后,韧性企业立即展开并购,凭借优越的现金水平收购同行廉价出售的资产。总体而言,韧性企业在经济复苏初期的收购行为比同行高11%左右,从而在经济环境仍旧低迷之时抢占了先机。 懂得提前降低成本。虽然我们的研究并未发现韧性企业在把握市场时机方面更胜一筹,但它们准备更早、动作更快。衰退迹象端倪初现之时,韧性企业就已大幅削减了成本。2007年夏天,全球金融市场出现短暂停滞,随后回落。到2008年第一季度,韧性企业的运营成本已经比前一年降低了1%;同行业企业的成本却仍然在匀速增长。随着经济衰退逐渐加剧,韧性企业保持并扩大了成本领先优势,在2008-2009年的8个季度中,它们有7个季度成功扩大了经营优势。在这一过程中,韧性企业的主要举措似乎是提升运营效率、降低销售成本,同时让管理成本与销售水平基本保持一致。 懂得始终聚焦业绩增长,哪怕这意味着提高成本。在上一轮经济衰退中,有三个行业的表现与众不同,这主要是因为宏观经济波动对这些行业的收入影响并不大,只是减缓了增速而已。在经济衰退初期,石油和天然气正处于大宗商品超级周期的中期阶段,油价高达每桶120美元。与此同时,保健品和药品的市场需求则缺乏韧性。这些特殊行业的运行规则往往与一般行业大相径庭,在经济不景气时,这些行业中的韧性企业的收入与成本往往同时上升。 新时代新情况 这项最新研究发现的基本情况为我们指明了企业获得韧性的优先举措,这些举措与我们早期研究得出的结论一脉相承,但更为具体和明确。企业需要充足的现金才能撑过衰退,这意味着必须要像韧性企业那样清理资产负债表。同时应始终保有一个罗列了目标资产和企业的清单,以便在同行廉价抛售这些资产和企业时相机收购。在理想情况下,您应当跟随韧性企业的步伐,在减价抛售开始之前尽早剥离非核心资产。 历史经验固然宝贵,但我们在借鉴的同时,也要深刻认清外部环境的变化。如今,全球竞争以及来自股东的压力早已显著压缩了企业的降本空间,因此韧性企业在2008-2009年间普遍采取的那种快速、激进的降本措施,也许越来越难以被后来者效仿。 企业降本绝非易事,全面削减成本带来的新问题可能比解决的旧问题还要多。举例而言,降本可能造成关键人才投资不足,从而导致数字化技术难以普及。同时,裁员降本引发的社会成本也越来越高——来自社区、客户、政府和员工的压力可能使得企业难以落实裁员之举。这些因素往往会让企业领导者踌躇不前。麦肯锡曾在达沃斯等顶级论坛上询问多位首席执行官其所在公司是否具备大幅削减成本的潜力,其中2/3的受访者持怀疑态度。 此外,2008年以来的数字技术大发展也显著改变了竞争格局。一般来说,技术发展将加速巩固数字化领导者的优势地位,它们与后来者之间的差距在经济衰退期间还会进一步拉大(麦肯锡研究显示,EBITDA利润率增速将相差6%)。与此同时,数字化以及由高级分析驱动的生产力提升,可以替代传统的降本增效方法(包括削减成本、使用海外廉价劳动力等)。麦肯锡与全球各个行业的领先制造商合作两年后发现,传统方法只能降低2%左右的成本,而加快运用数字化和分析工具则可以让成本降低5%左右。 …… 对于寻求建立组织韧性的企业领导者来说,理解这些问题仅仅是一个开端。真正做好上文提到的优先事项,其实并不容易——例如清理资产负债表、培养运营灵活性和“神经中枢”(nerve center)以了解和把握投资机会、追求数字化生产力、建设组织的快速决策能力,此外还需要高层团队的配合。我们希望,上述研究可帮助企业领导者快速为未来的竞争做好准备。 最后,我们不妨用一个小故事来说明这种紧迫感:清晨来临之际,非洲大陆的羚羊都明白,自己必须比最快的狮子跑得更快,否则就会被吃掉;而狮子也明白,自己必须比最慢的羚羊跑得要快,否则就会饿死。不管是狮子还是羚羊,当太阳升起时,全力奔跑才是最好的选择。 所以,您的企业是狮子还是羚羊?——与其担心企业韧性不佳,您不妨问问自己:是否已经开始行动起来?

附件下载