关键词: 新一代银行

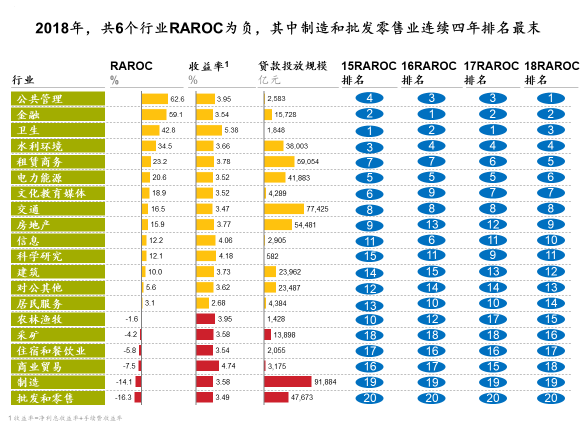

2019年, 中国银行业的内外部挑战更加严峻。一方面,宏观经济下行,银行信用风险增加,年初不良贷款认定口径趋严,拨备覆盖率下调,银行处理问题资产的压力增大,资产减值损失大幅上升,从而影响了利润实现。今年8月,央行进一步改革以完善贷款市场报价利率(LPR),反映市场对资金需求的真实情况。这一政策是利率市场化的重要里程碑,将对银行精细化、差异化风险定价能力提出前所未有的高要求。 麦肯锡全球资深董事合伙人、中国区金融机构咨询业务负责人曲向军表示:“银行业多年来以规模增长为主,重资本模式尚未得到根本改观,落实轻资本发展仍然任重道远。同时,银行业现有管理模式仍较为粗放,在应对潜在金融风险及业务转型时相应管理及执行能力不足。加上金融科技公司凭借技术和生态圈优势,对银行获客渠道、业务拓展和利润增长造成较大压力。这些因素给银行经营带来新挑战,银行业亟待向价值银行转型,实现高质量发展,这点已成为行业共识,因此也是今年报告关注的重点。” 今年,报告继续选取40家代表性银行作为样本。与去年样本相比,按照实际情况对个别银行进行了替换,以确保分析结果的代表性和客观性。根据银保监会公布的商业银行业年度统计数据,截至2018年底,这40家银行管理了中国商业银行业87%的资产,贡献了90%的税后净利润。因此,这些银行具有足够的行业代表性。 研究结果包括: 1、针对40家具有代表性的银行,分析哪些银行在创造价值,哪些在毁灭价值 TOP40家银行合计实现经济利润约5,225亿元;平均资本回报率为16.3%,较2017年的17.0%下降0.7个百分点,连续第三年下降。其中,27家银行经济利润为正值,13家银行未创造经济利润;6家银行RAROC上升,34家银行RAROC下降,大部分银行的RAROC延续下降趋势。 2018年,五大行及邮储银行、全国股份制银行、主要城商行和主要农商行的RAROC分别为18.4%、13.6%、12.0%和16.9%,分别较上年下降0.5、0.7、1.7和0.3个百分点。 四类银行中,股份制银行和主要城商行面临的竞争压力最大,经济利润创造压力最大。股份制银行资本消耗较高,城商行处理不良资产压力较重,同时两者均面临较大的息差收窄压力,拖累其资本回报率的实现。 2、探讨40家银行价值提升的五大关键驱动要素以及趋势分析 (1)五大行及邮储和主要城商行的净利息收益率均略升,股份制银行降幅趋缓。银行需进一步巩固和提高资产定价能力,并积极拓展其他收入来源。 (2)大多数银行已开始寻求中收差异化发展之路。除五大行及邮储银行外,2018年其他类型银行的单位资产非利息收入率同比上升,全国性股份制银行的非利息收入率仍然最佳,达到1.10%,而五大行及邮储、主要城商行及主要农商行的单位资产非利息收入率分别为0.66%,0.56%及0.74%。 (3)四类银行中,仅五大行及邮储营业费用率下降,其余三类银行的单位资产营业成本率均有不同程度上升。2018年,五大行及邮储、全国性股份制银行、主要城商行及主要农商行的营业费用率分别为0.93%、0.87%、0.63%及0.79%。银行应继续通过集中化、数字化来科学管理成本。 (4)各类银行资产减值均大幅提升,股份制银行关注+不良贷款率仍然最高。加强贷后预警和不良资产处置能力仍刻不容缓。 (5)部分银行已开始重视轻资本管理,但多数银行依然停留在重资本模式,银行需结合资本收益进一步进行主动资本配置。 麦肯锡全球副董事合伙人郭凯元表示:“经济利润高低与银行资产规模并不一定相关。但是经济利润较高的银行,往往净息差、净利差和中收创造能力较高,成本控制和风险管理能力较强,同时资本耗用相对较低。建议银行在强化创收和风控能力的同时,向轻资产模式转型。” 3、分析银行贷款行业组合与产品组合是否创造价值,为银行资产投放、提升资产质量提供参考 基于当前对公业务的形势和发展趋势,我们强烈建议银行实施贷款“行业专业化”策略,适时调整贷款结构,匹配行业发展趋势的同时考虑景气循环。毕竟不同行业面临不同的景气循环,针对景气下行行业,银行通常难以从中获利。但即使是上行行业,银行也可能面临亏损。 在20个主要对公行业投放中,2018年有6个行业的RAROC为负。对公行业RAROC排名前5名的分别是公共管理、金融、卫生、水力环境与租赁商务,其中公共管理和金融业的RAROC超过50%,分别达到62.6%和59.1%。制造和批发零售业是RAROC表现最差的两个行业,分别为负14.1%和16.3%;连续4年排名最末。制造业贷款投放规模在91,884万亿,批发零售业为47,673万亿(图)。 我们在分析40家银行的行业组合后发现,部分行业,如制造业和批发零售业,贷款规模大且不良贷款率高,并且资本耗用高,但并未给银行贷款组合创造出经济利润。制造、批发零售、采矿及商务贸易的不良率连续两年超过3%且大多呈上升趋势,分别是5.48%、5.73%、3.30%与4.86%,远高于对公贷款的平均1.97%。其中制造和批发零售业的资本占用较高,分别为18,899亿元和9,493亿元。 同时,在中美贸易冲突的背景下,市场面临一些不确定性。部分依赖进出口的产品,如汽车、农产品、飞机、机械及电子产品可能会受到影响。因此,在相应行业,银行可能会面临贷款风险不确定性,具体包括信息业、制造业、交通业、批发和零售业及农林渔牧业。 有鉴于此,麦肯锡建议,对公业务“行业专业化”势在必行,因为只有这样才能合理分配日渐稀缺的资本资源,配合监管和宏观政策方针,提高资产总体质量,且唯有如此才能深耕高价值客户、提升综合收益率、对抗周期性波动、打造长期优势。 五大核心业务建议 一、零售贷款净利差高、手续费高、风险成本低及资本占用低,建议银行加大零售投入,向零售转型势在必行。 二、公司银行业务做好“行业专业化”及客户的深度综合经营,通过专业化策略及客户深耕进一步了解企业需求,共创双赢局面。 三、聚焦区域风险,加强区域性风险管控。不良贷款率具有强区域性,麦肯锡建议银行根据地区特性进行特色化经营。 四、实施风险定价与定期检视。 五、针对不同行业特点,制定创新发展策略。 4、向新一代价值银行转型、走高质量发展之路的八大战略 为成功向新一代价值银行转型,实现精细化、专业化、数字化和敏捷化,麦肯锡提出八大核心战略:跨越式发展大零售;专业化、特色化推进公司业务;推动金融市场转型;打造开放协同生态圈;提升风险竞争力;推动敏捷组织转型;规模化大数据应用;双速IT,拥抱金融科技。 曲向军最后总结道:“首先,从四年趋势看,Top40银行的RORAC呈现出持续下跌趋势,从2016年的20.4%降至2019年的16.3%,显示出中国银行业的转型压力加剧;第二,创新对银行业主营业务的提振作用日益凸显,银行业应该给予足够重视,使之从业务亮点变成规模化;第三,专业化风险管理应该提上银行一把手的工作日程,让业务部门积极参与到风险管理工作中来;第四,银行业需要聚焦商业模式再造,利用生态圈模式应对客户脱媒、产品与服务解绑等挑战;打造开放银行,借力第三方技术能力实现平台战略;第五,打破传统的层级组织架构和部门孤岛,通过敏捷模式激发组织活力。” 在挑战与机遇并存的时代,中国银行业应秉承匠心精神走高质量发展之路,创造价值,从而成为全球银行业的排头兵。

附件下载